فردای اقتصاد: شرکت ذوب روی اصفهان با نماد «فروی»، بزرگترین واحد ذوب روی کشور محسوب میشود که ظرفیت با ظرفیت اسمی تولید ۱۰ هزار تن شمش روی در سال فعالیت میکند. این شرکت علاوه بر تولید شمش روی به عنوان محصول اصلی، محصولات دیگری از جمله سرباره روی، کیک روی و کربنات سرب را نیز تولید کرده و به فروش میرساند. از آنجا که «فروی» درصد بالایی از شمش روی خود را صادر میکند و قیمتگذاری آن نیز طبق نرخ LME (بورس کالا لندن) انجام میشود، افزایش قیمت فلز روی در بازارهای جهانی میتواند تاثیر مستقیمی بر وضعیت سودآوری شرکت داشته باشد.

ریزش بازارهای جهانی در ماههای گذشته باعث شد که قیمت فلزات نیز ریزش نسبتا سنگینی را تجربه کنند که همین موضوع وضعیت عملیاتی شرکتهای این حوزه از جمله فروی را با مشکل زیادی روبرو کرد. آیا «فروی» میتواند از فرصت طلایی که پیشروی خود میبیند، استفاده کند؟

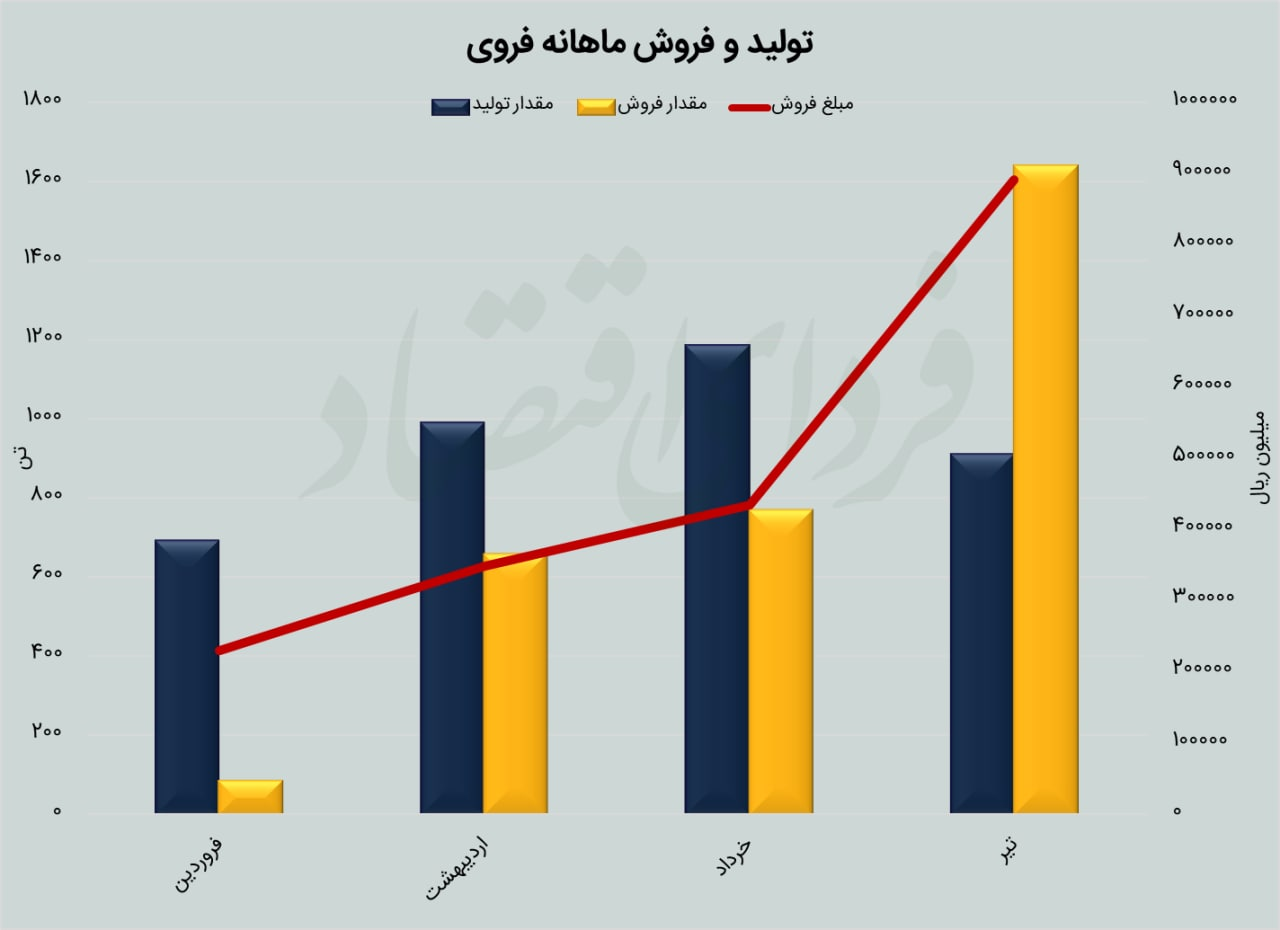

فروش از موجودی در تیرماه

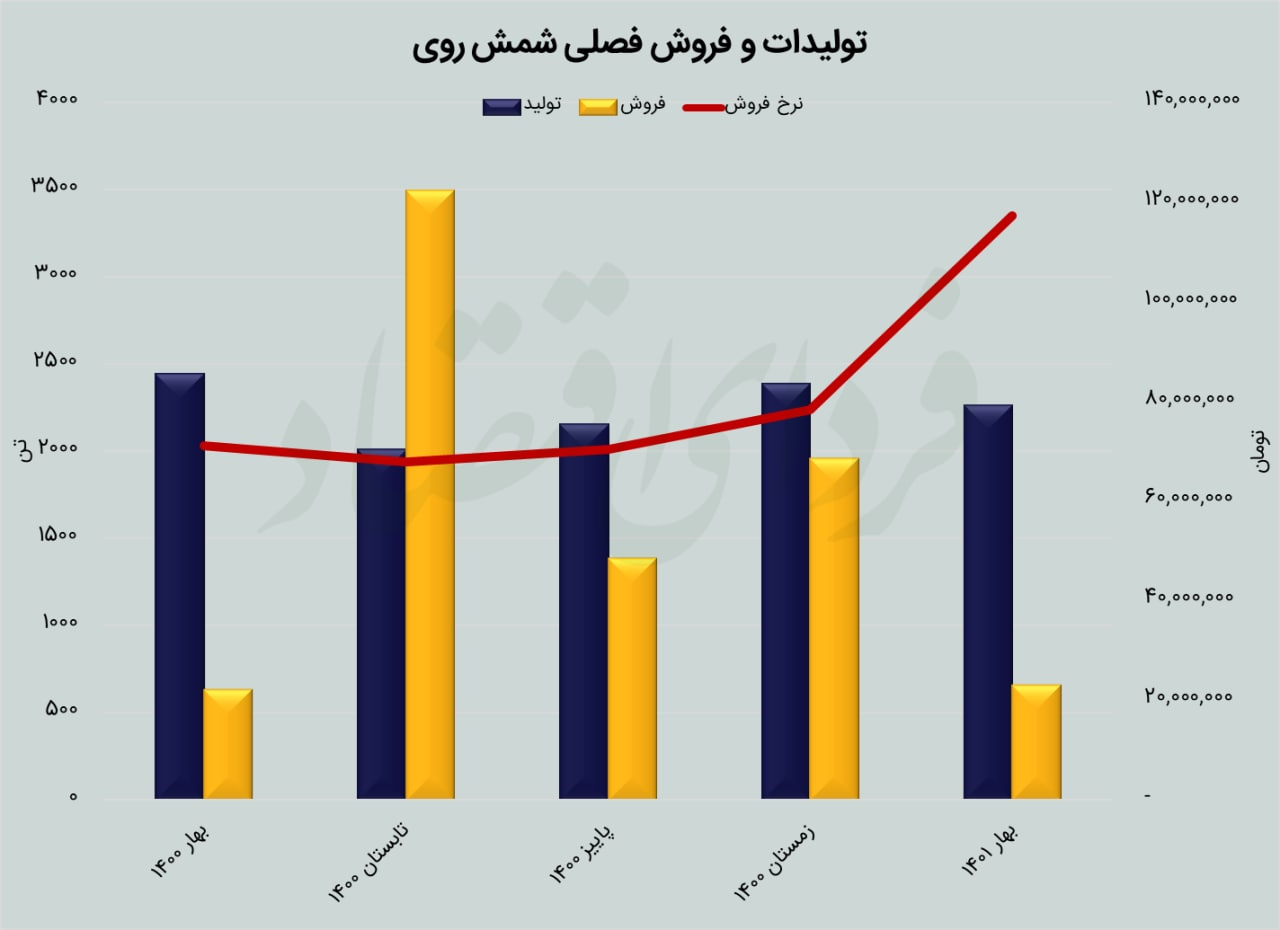

اگر به روند تولید و فروش ماهانه شرکت در ثلث سال جاری نگاهی بیاندازیم، تا قبل از تیر ماه شرکت همواره فروش کمتری از تولیدات خود داشت و به موجودی افزوده میشد اما در ماه اول فصل تابستان روند تغییر کرده است و شرکت به مقدار قابل توجهی بیشتر از تولیدات خود فروخته است. بررسی نرخ فروش شمش روی شرکت نشان میدهد که نرخ محصول شرکت در فصل بهار با جهش خوبی نسبت به فصلهای گذشته همراه بوده و قیمت هر تن شمش روی (میانگین نرخ داخلی و صادراتی) از ۷میلیون و ۸۰۰هزار تومان، به بالای ۱۱ میلیون و ۷۰۰هزار تومان رسیده است. شاید یکی از دلایل اصلی فروش شرکت از محل موجود در این ماه همین موضوع بوده است که نشان از فرصتشناسی «فروی» دارد.

دلیل رشد سودآوری بهار چه بود؟

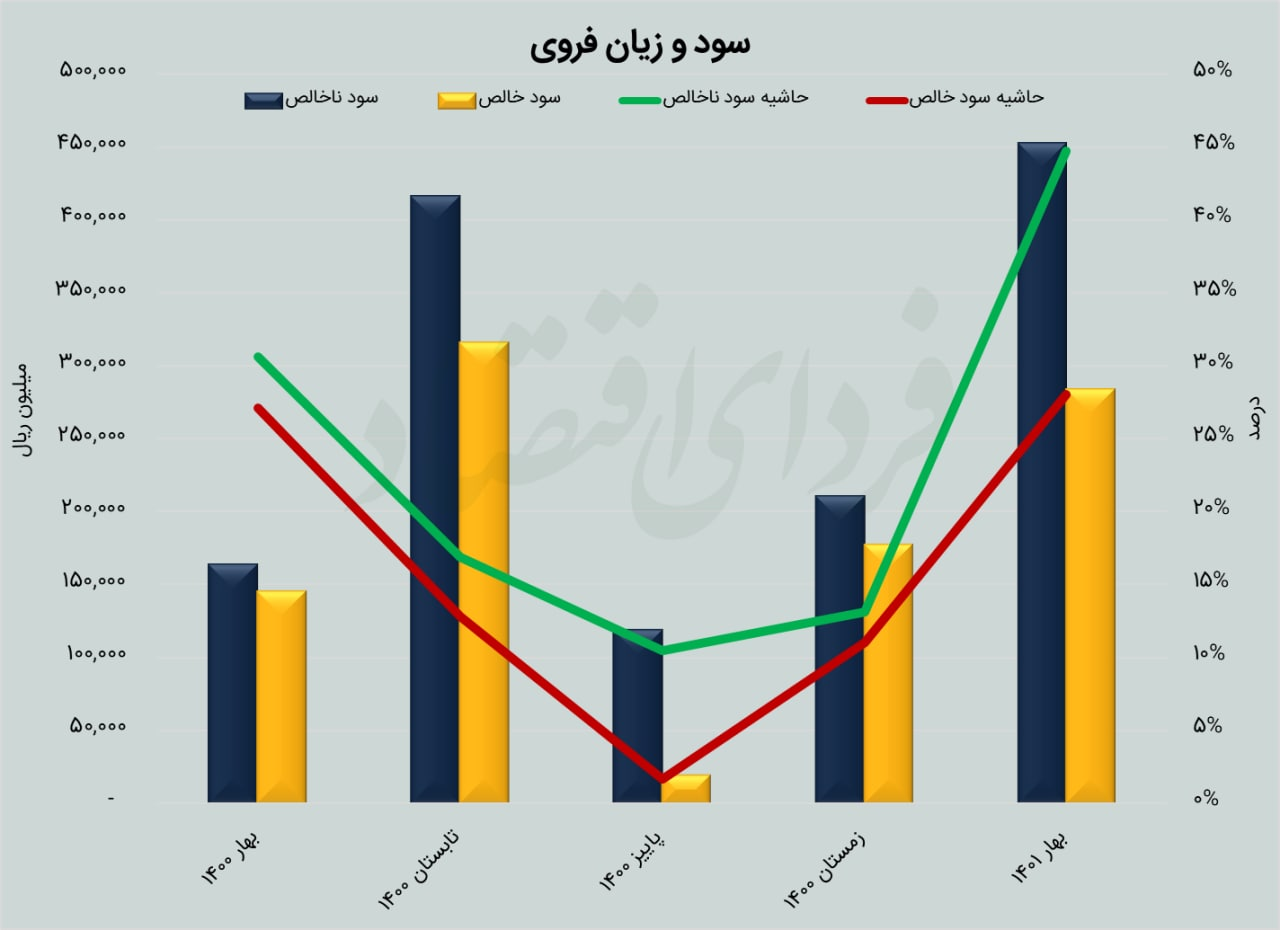

اگر به روند سودآوری فصلی «فروی» نگاهی بیاندازیم، مشخص است که پس از کاهش چشمگیر سودآوری شرکت در فصل پاییز، «فروی» توانسته در بحث شناسایی سود بار دیگر به مدار صعودی و در فصل بهار با افزایش ۶۰ درصدی سود به ازای هر سهم نسبت به زمستان سال قبل همراه شود. شرکت در فصل بهار توانست سود ناخالص ۴۵ میلیارد تومانی و سود خالص ۲۸ میلیارد تومانی داشته باشد. اما نکته مهم اینجاست که فروش ریالی شرکت در فصل اول سال جاری نسبت به زمستان ۱۴۰۰ کاهش داشته و از طرف دیگر این کاهش در بهای تمام شده کالای فروش رفته بسیار شدیدتر است (حدود ۶۰ درصد کاهش).

این موضوع را میتوان در مقدار تولید و فروش انواع محصولات شرکت جستجو کرد. همانطور که در ابتدا نیز اشاره شد، درآمد اصلی فروی از محل فروش شمش روی حاصل میشود و شرکت در فصل بهار ۲۲۶۷ تن از این محصول را تولید کرده اما تنها ۶۶۲ تن از آن را به فروش رسانده و سوال اینجاست که این سودآوری از چه محلی حاصل شده است؟ اگر به وضعیت فروش دیگر محصولات «فروی» نگاه کنیم، طی سه ماهه ابتدایی سال جدید این شرکت ۶۸۷ تن کربنات سرب فروخته که بخش زیادی از آن از محل موجودی بوده است و هزینه تولید بسیار پایینتری نسبت به شمش روی دارد درحالی که در دیگر فصلها این اتفاق کمتر اتفاق افتاده بود.

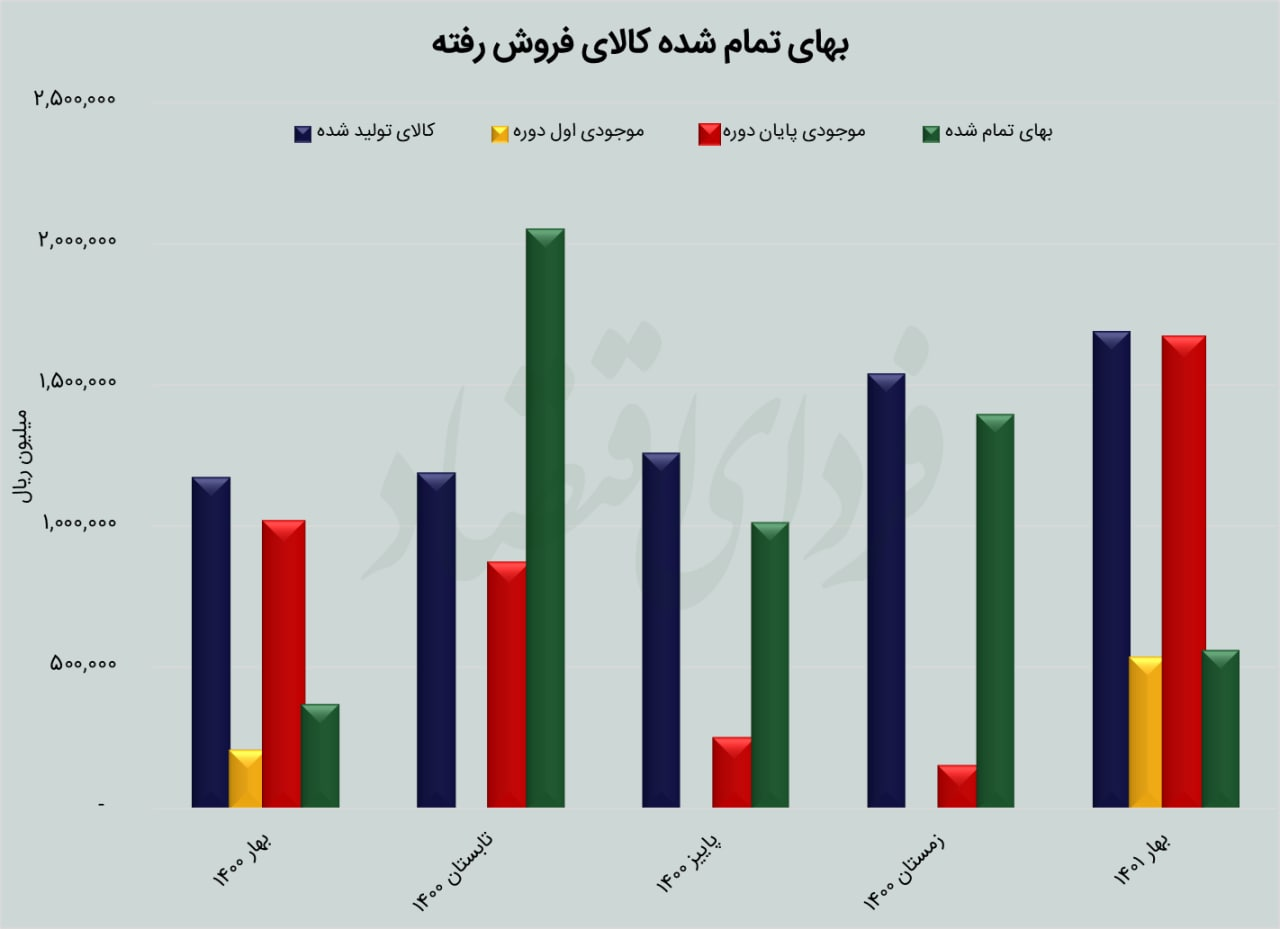

این مهم را همچنین میتوان از محل بهای کالای تولید شده و فروش رفته نیز پیگیری کرد. همانطور که در نمودار زیر نیز پیداست، شرکت در فصل بهار به طور کلی نزدیک به ۱۶۹ میلیارد تومان برای تولید محصولات جدید هزینه کرده است و بیش از ۵۳ میلیارد تومان نیز هزینه صرف شده برای تولید موجودی کالای اولیه دارد. در انتهای دوره اما شرکت بخش زیادی از تولیدات خود را به موجودی اضافه کرده که جمع بهای تمام شده آن ۱۶۶ میلیارد تومان بوده است. بنابراین با جمع و تفریق این اعداد مشخص میشود که بهای تمام شده کالای فروش رفته برای بهار ۱۴۰۱، تنها ۵۶ میلیارد تومان بوده که علاوه بر افزایش سودآوری شرکت در این فصل، حاشیه سودهای ناخالص و خالص شرکت را نیز به ترتیب به ۴۵ و ۲۸ درصد رسانده است.

در مجموع این موضوع را میتوان از دو سناریوی مختلف بررسی کرد. در یک سناریو حرکت شرکت از فروش محصول اصلی به سمت فروش محصولات فرعی، اتفاق ناخوشایندی است که در صورت تداوم به نظر میتواند به زیان شرکت تمام شود اما در سناریوی دیگر میتوان به صبر شرکت برای ایجاد یک فرصت مناسب برای فروش شمش روی با قیمتهای بالاتر وزن داد که این موضوع اکنون با افزایش دوباره قیمت روی در بازارهای جهانی میتواند به رشد سودآوری شرکت در دورههای بعدی بیانجامد.

فاصله «فروی» با ارزندگی؟

نگاهی به نمودار نسبت قیمت به درآمد گذشتهنگر (P/E ttm) سهام شرکت ذوب روی اصفهان از ابتدای سال ۹۹ تاکنون نشان میدهد که این شرکت با ثبت عدد ۱۴ مرتبه، درحال حاضر در مرز میانگین این نسبت از ابتدای سال ۹۹ قرار دارد. همانطور که در تصویر پیداست، نسبت قیمت به درآمد این شرکت پس از ریزشهای سنگین بازار سرمایه دو بار وارد کانال ۶ واحدی شده و هر بار با افزایش تقاضا توانسته است افزایش قیمت را تجربه کند. بنابراین به نظر میرسد که نسبت قیمت به درآمد ۱۴ واحد، در شرایط فعلی، فاصله زیادی با محدوده ارزندگی «فروی» از این منظر دارد.

نکته قابل توجه اما اینجاست که با توجه به تداوم بحران انرژی در اروپا و انتظار برای ادامهدار شدن هزینههای بالای برق و تولید برای شرکتهای ذوب روی که منجر به کاهش تولید و حتی تعطیلی آنها میشود، کاهش عرضه در سطح جهانی میتواند چشمانداز قیمتی مثبتی را برای این فلز ایجاد کند که این موضوع در نهایت به افزایش سودآوری این شرکت منجر خواهد شد. در صورت وقوع این سناریو، «فروی» میتواند در قیمتهای کنونی نیز ارزنده باشد. حال باید دید که آیا «فروی» میتواند از فرصت طلایی که پیشروی خود میبیند، استفاده کند یا خیر.

تبادل نظر